Η δεύτερη σύνοδος του 2021, που οργανώνει κάθε εξάμηνο το ΔΝΤ και η Παγκόσμια Τράπεζα στην Ουάσιγκτον, διεξήχθη στα μέσα Οκτώβρη. Παρόλο που οι τιμές της ενέργειας και των κύριων πρώτων υλών δεν είχαν ακόμα εκτιναχθεί, οι τόνοι ήταν ήδη ζοφεροί. Η παρουσίαση της Έκθεσης για την παγκόσμια χρηματοπιστωτική σταθερότητα (Global Financial Stability Report), του Οκτώβρη 2021, από ένα μέλος της γραμματείας του ΔΝΤ, μιλάει για μια παγκόσμια ανάπτυξη που «σκοντάφτει» (η αγγλική λέξη, hobbled, είναι πιο απεικονιστική, καθώς τα hobbles είναι πέτρες μέσα ή κάτω από τα παπούτσια)1. Οι ανησυχίες του οργανισμού εκτίθενται χωρίς περιστροφές στην εκτελεστική συμπύκνωση της ίδιας της έκθεσης:

«Παρά τις μερικές βελτιώσεις, μετά την Έκθεση για την παγκόσμια χρηματοπιστωτική σταθερότητα, του Απρίλη 2021, οι χρηματοπιστωτικές ευαλωτότητες εξακολουθούν να είναι υψηλές, σε πολλούς τομείς, έστω και αν κρύβονται από τα μέτρα μαζικής ανάκαμψης. Οι ηγεσίες αντιμετωπίζουν μια τεράστια πρόκληση: να διατηρήσουν βραχυπρόθεσμα τη στήριξή τους στην παγκόσμια οικονομία, αλλά αποφεύγοντας ταυτόχρονα τις απρόβλεπτες επιπτώσεις της και τους κινδύνους για τη χρηματοπιστωτική σταθερότητα μεσοπρόθεσμα. Μια παρατεταμένη περίοδος εξαιρετικά εύκολων χρηματοπιστωτικών συνθηκών, παρό,τι αναγκαία για τη στήριξη της οικονομικής ανάκαμψης, μπορεί να οδηγήσει σε τεταμένες αξιολογήσεις στοιχείων του ενεργητικού και θα μπορούσε να τροφοδοτήσει χρηματοπιστωτικές ευαλωτότητες [υπογράμμιση του συγγραφέα]. Ορισμένες πρώιμες ενδείξεις -για παράδειγμα, η αύξηση της ανάληψης χρηματοπιστωτικών κινδύνων και η αυξανόμενη ευθραυστότητα στον τομέα των μη τραπεζικών χρηματοπιστωτικών οργανισμών- δείχνουν μια επιδείνωση των θεμελίων στη βάση της χρηματοπιστωτικής σταθερότητας. Αν δεν αντιμετωπιστούν, οι ευαλωτότητες αυτές θα μπορούσαν να γίνουν διαρθρωτικά προβλήματα και να κληροδοτηθούν, βάζοντας σε κίνδυνο τη μεσοπρόθεσμη ανάκαμψη και σε δοκιμασία την αντοχή του παγκόσμιου χρηματοπιστωτικού συστήματος»2.

Σχήμα 1. Αναπτυξιακές προβλέψεις για το παγκόσμιο ΑΕΠ

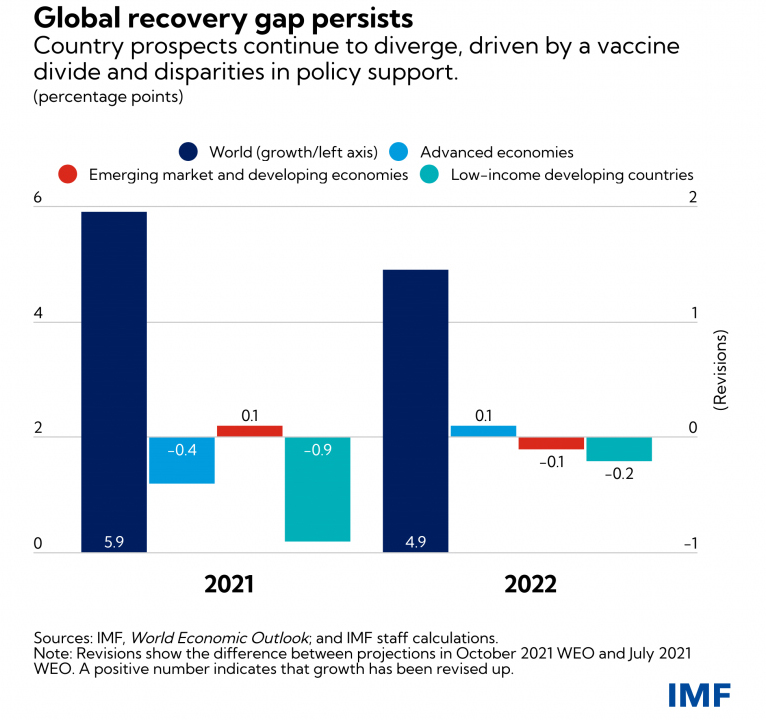

Η αναπήδηση του ποσοστού μεγέθυνσης του παγκόσμιου ΑΕΠ, από το 2020 ώς το 2021, σταματάει απότομα, σύμφωνα με τις προβλέψεις για το 2022, ιδιαίτερα εξαιτίας της επίδοσης των αναπτυγμένων καπιταλιστικών οικονομιών (είναι με πράσινο στο από πάνω Σχήμα 1). Στις παραμονές της συνόδου της Ουάσιγκτον, η εκτίμηση για το 2021 μειώθηκε από το 6% στο 5,9%. «Η αναθεώρηση προς τα κάτω για το 2021 αντικατοπτρίζει μια επιδείνωση της απόδοσης για τις αναπτυγμένες οικονομίες -εν μέρει εξαιτίας διαταραχών της προσφοράς- και για τις αναπτυσσόμενες χώρες χαμηλού εισοδήματος, κατά πολύ εξαιτίας της επιδείνωσης της δυναμικής της πανδημίας». Και αυτό που καταγράφεται για τη Γαλλία, δηλαδή ότι «αντί μιας τρομερής ανάκαμψης που διατυμπάνιζαν όλοι, αυτό που αναμένεται, μετά τις πρώτες μηχανικές επιπτώσεις της ανάκαμψης, είναι μια μορφή στασιμότητας»3, το ίδιο ισχύει για όλες τις αναπτυγμένες καπιταλιστικές χώρες.

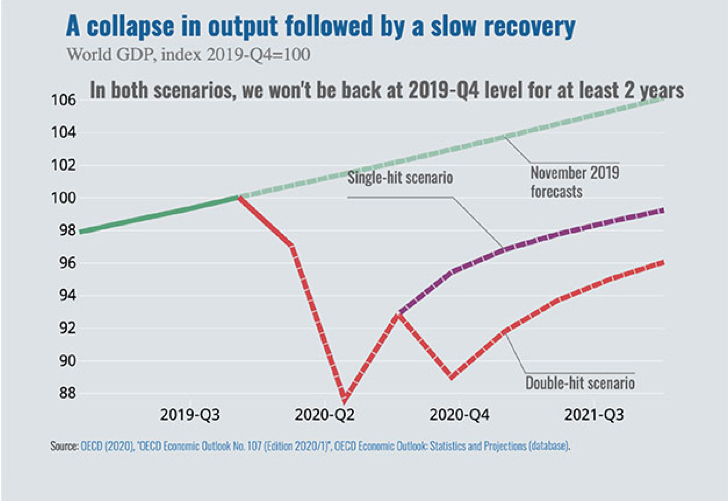

Τη στιγμή που ετοιμαζόταν το δεύτερο κύμα της πανδημίας, ο ΟΟΣΑ δημοσίευε ένα σχήμα που περιείχε ταυτόχρονα και ένα double-hit [διπλό χτύπημα] και αρκετό χρονικό διάστημα για να επανέλθει το προηγούμενο επίπεδο του ΑΕΠ. Μήπως σύντομα θα πρέπει να σχεδιαστεί και ένα treble-hit [τριπλό χτύπημα];

Σχήμα 2. Μια κατάρρευση της παραγωγής που ακολουθείται από μια αργή ανάκαμψη

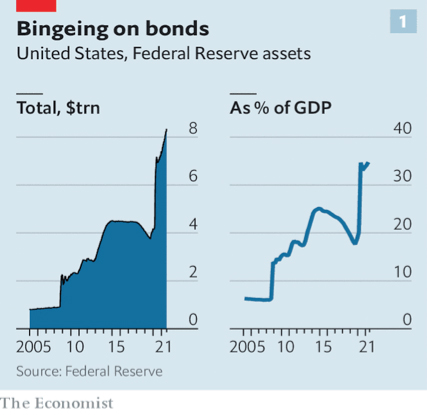

Η κατάσταση στασιμότητας, που σήμερα συνδυάζεται και με έκρηξη των τιμών των πρώτων υλών, είναι κάτι ακόμα πιο κραυγαλέο αν πάρουμε υπόψη μας τη μαζική στήριξη των κεντρικών τραπεζών προς τις κυβερνήσεις, ακολουθώντας το παράδειγμα της αμερικάνικης FED.

Σχήμα 3. Αγορά κρατικών ομολόγων από την Fed.

Το σχήμα 4 δείχνει πως, όπως και η Fed, όλες οι κεντρικές τράπεζες των χωρών του G7 προχώρησαν σε ενεργητική νομισματική πολιτική αγοράς τίτλων δημόσιου χρέους και επέτρεψαν στις κυβερνήσεις, μεταξύ τους και της ευρωζώνης, να χρηματοδοτήσουν τα μέτρα στήριξης στις οικονομίες τους.

Σχήμα 4. Αγορές τίτλων από τις κεντρικές τράπεζες

Στην περίπτωση της Γαλλίας, η μελέτη που μόλις δημοσίευσε ο ΟΟΣΑ για την οικονομική και κοινωνική πολιτική4 αποφεύγει τα πιο ευαίσθητα θέματα -πυρηνικά, πωλήσεις όπλων-, αλλά βάζει το δάχτυλο σε πολλά ζητήματα που αντικατοπτρίζουν το φόβο για κινητοποιήσεις των μισθωτών από την κυβέρνηση Μακρόν. Πρώτα-πρώτα, επισημαίνει τη σημασία των μέτρων δημόσιας στήριξης με στόχο τον περιορισμό του οικονομικού και κοινωνικού σοκ από την πανδημία. «Μετά το 2020, οι διευθετήσεις για τη μερική απασχόληση διατήρησαν την απασχόληση και τα εισοδήματα των νοικοκυριών. Το ταμείο αλληλεγγύης, οι μεταθέσεις πληρωμής φόρων και οι κρατικές εγγυήσεις των δανείων στήριξαν τη ρευστότητα και τα περιθώρια των επιχειρήσεων, μειώνοντας τις χρεοκοπίες. Οι άμεσες δημοσιονομικές ενισχύσεις στην οικονομική δραστηριότητα έφτασε στο 3,1% του ΑΕΠ το 2020 και στο 4,1% το 2021».

Η έκθεση διαπιστώνει, στη συνέχεια, τη μετάθεση μέτρων σε ζητήματα όπου προβλέπονταν σημαντικές κινητοποιήσεις. Ο ΟΟΣΑ θυμίζει, έτσι, στην κυβέρνηση ότι «επιβάλλονται νέες μεταρρυθμίσεις στις συντάξεις. Η πραγματική ηλικία εξόδου από την αγορά εργασίας είναι η δεύτερη χαμηλότερη στον ΟΟΣΑ, πράγμα που πλήττει τη δυνητική ανάπτυξη. Ταυτόχρονα, η προσδοκία ζωής στα 65 είναι η δεύτερη υψηλότερη στον ΟΟΣΑ». Άλλη υπενθύμιση: «Μια στρατηγική σταθεροποίησης και προοδευτικά μείωσης του δημοσίου χρέους είναι αναγκαία για να επανέλθει μια βιώσιμη τροχιά, δεδομένης της αναμενόμενης αύξησης των δαπανών που συνδέονται με τη γήρανση. Το επίπεδο δημοσίων δαπανών είναι υψηλό και ορισμένες δαπάνες δεν έχουν αποτελεσματικότητα. Τα σχολικά αποτελέσματα αντανακλούν, σε μεγάλο βαθμό, τον οικογενειακό χώρο των μαθητών και οι σημαντικές ενισχύσεις στην έρευνα και ανάπτυξη (R-D) δεν μεταφράζονται πλήρως (sic) σε ανακαίνιση στις επιχειρήσεις».

Ένα άλλο σχήμα, λίγο πιο αναλυτικό, του ΔΝΤ, δείχνει τις αλλαγές από το +0,1% το 2021 στο -0,1% το 2022 για τις αναδυόμενες οικονομίες και από το -0,9% το 2021 στο -0,2% το 2022 για τις χώρες χαμηλού εισοδήματος.

Σχήμα 5. Οι αποκλίσεις στην παγκόσμια ανάκαμψη παραμένουν

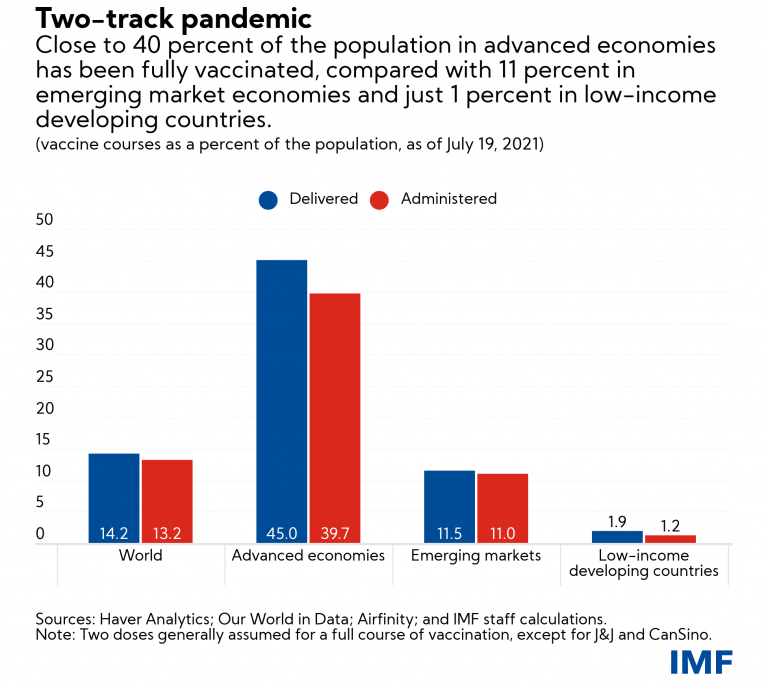

Τόσο οι οργανισμοί της Ουάσιγκτον όσο και ο ΟΟΣΑ φοβούνται ένα τρίτο κύμα πανδημίας. Έτσι ένωσαν τις φωνές τους και με του ΠΟΥ, για να προειδοποιήσουν για τους κινδύνους τρομακτικής απόκλισης στο χώρο των εμβολίων ανάμεσα στις χώρες του ΟΟΣΑ και τις λεγόμενες «αναδυόμενες» χώρες (βασικά την Κίνα), από τη μια μεριά, και στον υπόλοιπο κόσμο, από την άλλη (βλ. Σχήμα 6). Απέφυγαν ωστόσο να στηρίξουν την άρση των πατεντών, στην οποία αντιτίθενται ριζικά οι χώρες, ιδιαίτερα οι ευρωπαϊκές (Γερμανία, Ελβετία, Γαλλία), από τις οποίες προέρχονται οι μεγάλοι φαρμακευτικοί όμιλοι.

Σχήμα 6. Δύο διαμετρικά αντίθετες καταστάσεις στο χώρο της πρόσβασης σε εμβόλια

Οι επιπτώσεις αυτής της παγκόσμιας απόκλισης στην πρόσβαση σε εμβόλια είναι γνωστές. Είναι στην Ινδία πρώτα και τώρα στη Νότιο Αφρική (Όμικρον) όπου εμφανίστηκαν οι νέες μεταλλαγμένες μορφές του Covid-19.

Η μαζική έκδοση κρατικών ομολόγων και η εξαγορά τους από τις κεντρικές τράπεζες συνέβαλαν σε νέα αύξηση των χρηματοπιστωτικών τίτλων που συγκροτούν το πλασματικό κεφάλαιο, συνοδεύοντας μια πολύ γερή αύξηση των ακινήτων. Τα χρηματοπιστωτικά στοιχεία είναι πλασματικό κεφάλαιο. Ο όρος περιγράφει την οικονομική φύση των τίτλων που προέρχονται από δάνεια σε κυβερνήσεις ή σε επιχειρήσεις ή χρηματοδότηση (συνήθως αρχική) κεφαλαίου επιχειρήσεων. Οι τίτλοι -ομόλογα και μετοχές- δημιουργούν δικαιώματα (ακριβέστερα διεκδικήσεις, καθώς τα δικαιώματα μπορεί να εξαφανιστούν σε περίπτωση κραχ) συμμετοχής στη μοιρασιά του κέρδους των επιχειρήσεων ή ιδιοποίησης ενός τμήματος των εισοδημάτων, μέσω φορολογίας, μέσα από την εξυπηρέτηση του δημόσιου χρέους. Από αυτή την άποψη, οι τίτλοι είναι απολύτως πραγματικοί, αλλά από την άποψη της κίνησης του κεφαλαίου που παράγει αξία και υπεραξία, δεν είναι κεφάλαιο. Στην καλύτερη περίπτωση, είναι απλώς «μνήμη» μιας επένδυσης που έχει ήδη γίνει. Οι κάτοχοί τους βλέπουν στους τίτλους ένα «κεφάλαιο» από το οποίο περιμένουν μια τακτική απόδοση με τη μορφή τόκων και μερισμάτων (μια «κεφαλαιοποίηση») μέσα από την ιδιοποίηση τμήματος της αξίας που επιτρέπουν, όπως γίνεται και με τα πλασματικά κέρδη που προέρχονται από πετυχημένες κερδοσκοπικές κινήσεις στις χρηματοπιστωτικές αγορές.

Από το 1994, η εταιρεία McKinsey Global Institute υπολόγισε την απόκλιση ανάμεσα στο ποσοστό ανάπτυξης των χρηματοπιστωτικών τίτλων και του παγκόσμιου ΑΕΠ και, κατόπιν, παρακολούθησε την εξέλιξή τους σε διαδοχικές μελέτες που δημοσίευσε το 2009, το 2011 και το 2013. Στην τελευταία της μελέτη, η εταιρεία θέλησε να βελτιώσει τις εκτιμήσεις της μέσα από μια προσέγγιση με βάση την κατασκευή ενός παγκόσμιο ισολογισμού «ανάλογου με τον τρόπο με τον οποίο μια εταιρεία φτιάχνει τον ισολογισμό της». Οι συγγραφείς διαπιστώνουν ότι, από το 2000 ώς το 2020, οι χρηματοπιστωτικές περιουσίες, όπως μετοχές, ομόλογα και παράγωγα, πέρασαν από 8,5 σε 12 φορές το παγκόσμιο ΑΕΠ. Ακόμα πιο σημαντικό, τα ακίνητα αντιπροσωπεύουν τα δύο τρίτα του πραγματικού παγκόσμιου ενεργητικού ή της καθαρής αξίας. Η αξία των κατοικιών, μαζί με τα οικόπεδά τους, αποτελούσαν το 46% της παγκόσμιας καθαρής αξίας το 2020, ενώ τα κτίρια και τα οικόπεδα που ανήκουν σε εταιρείες και σε δημόσιους οργανισμούς (κράτη, δήμους) αντιπροσωπεύουν ένα πρόσθετο 23%. «Τα υπόλοιπα πάγια στοιχεία ενεργητικού, όπως οι δημόσιες υποδομές, μηχανές και εξοπλισμοί, τα άυλα στοιχεία και τα ορυκτά αποθέματα -δηλαδή οι τύποι ενεργητικού που προωθούν γενικά την οικονομική ανάπτυξη- δεν αντιπροσώπευαν παρά το ένα πέμπτο των πραγματικών στοιχείων του ενεργητικού ή της καθαρής αξίας, πηγαίνοντας από το 15% στη Μεγάλη Βρετανία και στη Γαλλία ώς το 39% στην Ιαπωνία».

Από την πλευρά του, ο γερμανικός ασφαλιστικό γίγαντας, Allianz, έκανε το Σεπτέμβρη την εξής διαπίστωση: «Το 2020 ήταν η χρονιά των ακραίων αντιθέσεων. Ο νέος ιός SARS-CoV-2 κατάστρεψε εκατομμύρια ζωές και μέσα επιβίωσης, βυθίζοντας την παγκόσμια οικονομία στην πιο βαθιά της ύφεση μετά τον δεύτερο Παγκόσμιο Πόλεμο. Ταυτόχρονα, η νομισματική και δημοσιονομική πολιτική κινητοποίησε αφάνταστα ποσά για να στηρίξει την οικονομία, τις αγορές και τους ανθρώπους, και επιτυχημένα. Τα εισοδήματα σταθεροποιήθηκαν και οι χρηματιστηριακές αγορές ανορθώθηκαν γρήγορα. Τα παγκόσμια χρηματοπιστωτικά στοιχεία του ενεργητικού αυξήθηκαν κατά +9,7% το 2020, φτάνοντας για πρώτη φορά το μαγικό όριο των 200 τρισεκατομμυρίων ευρώ. Η απόκλιση ανάμεσα στον πλούτο και στην οικονομική ανάπτυξη ποτέ ίσως δεν ήταν τόσο οξεία όσο το 2020: τα παγκόσμια χρηματοπιστωτικά στοιχεία του ενεργητικού αυξήθηκαν κατά 11,6% περισσότερο από την οικονομική ανάπτυξη. Κατά συνέπεια, τα παγκόσμια χρηματοπιστωτικά στοιχεία του ενεργητικού ξεπέρασαν και άλλο ένα σημαντικό όριο το 2020: για πρώτη φορά, ξεπέρασαν το 300% του παγκόσμιου ΑΕΠ»5 [υπογράμμιση του συγγραφέα].

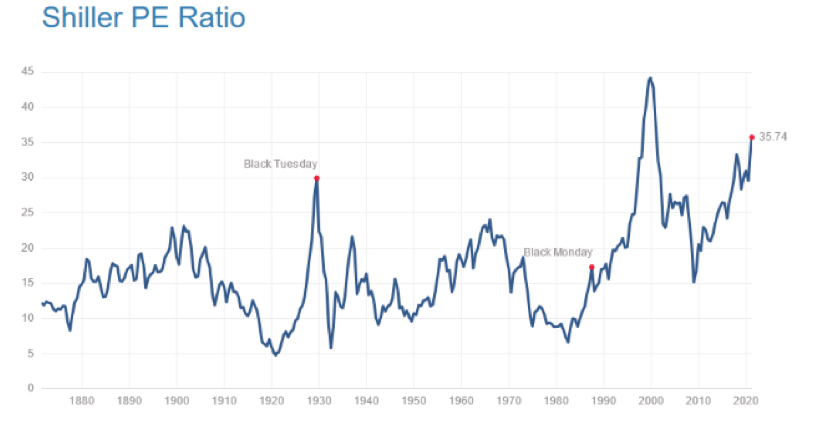

Στην περίπτωση των μετοχών, η αξία των τίτλων είναι η αξία της τιμής τους στο χρηματιστήριο. Η σχέση του επιπέδου της τιμής με την οικονομική πραγματικότητα δίνεται από τον «δείκτη Shiller» (όνομα του καθηγητή του Yale, Robert Shiller, ο οποίος τον πρότεινε), ο οποίος υπολογίζει τη σχέση τιμή μετοχών / κέρδη των εισηγμένων εταιρειών. Η αρχή του CAPE (Cyclically Adjusted Price to Earnings) είναι η εξής: για να εκτιμηθεί εάν οι μετοχές των εισηγμένων εταιρειών είναι «υπερβολικά ακριβές» ή όχι, πρέπει να συγκριθούν οι τιμές τους με τα κέρδη τους: αυτό είναι το price earning ratio ή PER. Αλλά για να συγκριθούν τα PER στο χρόνο, πρέπει να εξαλειφθεί ο πληθωρισμός και να απαλυνθούν οι επιπτώσεις του οικονομικού κύκλου (τα κέρδη είναι μεγαλύτερα όταν η συγκυρία επεκτείνεται, αλλά μικρότερα όταν πάει προς κάμψη). Ο δείκτης του Shiller συγκρίνει εδώ τις τιμές των 500 κυριότερων αξιών στην Wall Street (του δείκτη S&P 500) με τα μέσα κέρδη δεκαετών περιόδων.

Σχήμα 7. Ο δείκτης Σίλερ, σχέση τιμή μετοχών προς κέρδη εισηγμένων εταιρειών

Ο δείκτης έχει ξαναπιάσει τα σημερινά του επίπεδα μόνο δύο φορές, στις παραμονές του κραχ του 1929 και κατά το κραχ των μετοχών dot.com στο χρηματιστήριο Nasdaq το 2000. Όμως, το 1929, και σε μικρότερο βαθμό το 2000, τα κραχ σηματοδότησαν το τέλος πραγματικών επεκτατικών φάσεων του κεφαλαίου, ενώ σήμερα βρισκόμαστε σε μια φάση σχεδόν στασιμότητας.

Ο δείκτης υπολογίζεται για το σύνολο της αγοράς, το συνολικό ποσό των μετοχών υπό διαπραγμάτευση. Το σημερινό του επίπεδο στηρίζεται σε δύο πυλώνες. Ο πρώτος είναι το επίπεδο της χρηματιστηριακής κεφαλαιοποίησης των δέκα πρώτων εισηγμένων εταιρειών (χρηματιστηριακή κεφαλαιοποίηση είναι ο αριθμός των μετοχών μιας επιχείρησης που κυκλοφορούν πολλαπλασιασμένος επί την τιμή μίας μετοχής). Η κλαδική κατανομή το 2019 χαρακτηρίζεται από τη συντριπτική κυριαρχία των πλατφορμών τεχνητής νοημοσύνης, του ιντερνέτ και της πώλησης διαφημίσεων (οι GAFAM). Η κατάσταση σήμερα είναι σχεδόν η ίδια, με μόνη νέα είσοδο στους Top Ten της Wall Street να είναι η Tesla.

Σχήμα 8. Οι δέκα πρώτοι όμιλοι σε όρους χρηματιστηριακής κεφαλαιοποίησης

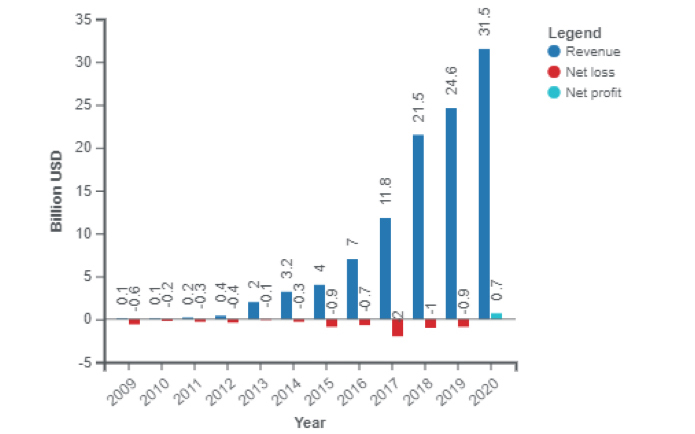

Είναι ενδιαφέρον να μείνουμε για λίγο σε αυτή την είσοδο της Tesla στους Top Ten. Το σχήμα 9 προσφέρει μια τέλεια εικόνα ενός συλλογικού στοιχήματος χρηματοπιστωτικών επενδυτών μαζί με τον τύπο δραστηριοποίησης που επιτρέπει να βγουν κέρδη και να στηριχτούν οι τιμές. Επικεφαλής και κύριος μέτοχος της Tesla είναι ο Elon Musk, που είναι και ιδιοκτήτης εξάλλου και της εταιρείας SpaceX, παγκοσμίως γνωστής για το σχέδιό της να πουλάει ιδιωτικά ταξίδια στο διάστημα. Πρωτοπόρα στο ηλεκτρικό αυτοκίνητο και έχοντας σχεδιάσει ένα αυτόνομο αυτοκίνητο, η Tesla ιδρύθηκε το 2003, αλλά δεν ήταν υποψήφια για να μπει στον S&P 500 και στο χρηματιστήριο μετοχών της Wall Street παρά μόνο τον Ιούνιο του 2020, μετά από τέσσερα κερδοφόρα τρίμηνα. Υπήρξε η πιο μεγάλη εταιρεία που εισήχθη ποτέ στην Wall Street και, από την πρώτη στιγμή, η έκτη μεγαλύτερη εταιρεία σε όρους χρηματιστηριακής κεφαλαιοποίησης. Ήδη από τον Ιούνιο του 2020, η χρηματιστηριακή κεφαλαιοποίηση της Tesla ξεπέρασε τις κεφαλαιοποιήσεις των BMW, Daimler και Volkswagen μαζί. Παρόλο που η παραγωγή και οι πωλήσεις του πρώτου από τα τέσσερα μοντέλα ηλεκτρικών αυτοκινήτων της6 είναι υποδεκαπλάσια της Toyota, η οποία είναι ο μεγαλύτερος παραγωγός παγκοσμίως, η Tesla βρίσκεται στις πρώτες δέκα κεφαλαιοποιήσεις του NYSE ενώ η Toyota όχι. Και μάλιστα η Tesla μάζεψε 12 δισεκατομμύρια πουλώντας μετοχές της, για να χρηματοδοτήσει εξαγορές και συγχωνεύσεις7, ενώ πολλές εταιρείες αναγκάζονται να αγοράζουν τους δικούς τους τίτλους για να στηρίξουν τις τιμές τους.

Σχήμα 9. Tesla: κύκλος εργασιών, καθαρές ζημιές και κέρδη (2009-2020)

Η Tesla βγάζει σημαντικά λεφτά από τις πωλήσεις πιστώσεων σε άλλους κατασκευαστές. Πολλές κυβερνήσεις χορηγούν πιστώσεις στους καταστευαστές ηλεκτρικών αυτοκινήτων με μπαταρίες ανάλογα με τον όγκο των πωλήσεών τους. Οι πιστώσεις αυτές, με τη σειρά τους, μπορούν να πουληθούν σε άλλους κατασκευαστές, κατά το πρότυπο των αγορών άνθρακα και της πώλησης δικαιωμάτων ρύπανσης. Το 2020, η Tesla αποκόμισε 1,6 δισεκατομμύρια δολάρια από αυτές τις πωλήσεις, χωρίς τις οποίες θα είχε καθαρή ζημιά το 2020. Το Φλεβάρη του 2021, ένας χρηματιστηριακός έλεγχος έδειξε πως η Tesla είχε επενδύσει κάπου 1,5 δισεκατομμύρια δολάρια σε κρυπτονομίσματα Bitcoin και μάλιστα η εταιρεία δήλωνε την προτίμησή της στο να πληρώνεται με bitcoin ως μέσο πληρωμής. Η Tesla έβγαλε περισσότερα κέρδη, το 2021, από τις τοποθετήσεις αυτές παρά από τα κέρδη της από πωλήσεις αυτοκινήτων το 2020, εξαιτίας της ανόδου της τιμής του bitcoin μετά την αναγγελία της επένδυσης αυτής.

Πίσω από την κίνηση του δείκτη Shiller βρίσκεται η πεποίθηση των επενδυτών πως η Fed θα τρέξει να σώσει τις αγορές σε περίπτωση κινδύνου. Το ΔΝΤ, έτσι, ανησυχεί σοβαρά. Στην εισαγωγή του, στην Έκθεση του Οκτώβρη για την παγκόσμια χρηματοπιστωτική σταθερότητα, βρίσκουμε μια προειδοποίηση, που ακριβώς η πτώση των τιμών της 26 Νοεμβρίου δικαιολογεί, σε σχέση με τις: «ευαλωτότητες των επενδυτικών κεφαλαίων που εκδηλώθηκαν κατά την “κούρσα για ρευστότητα” (dash for cash) του Μάρτη του 2020 και που παραμένουν, ενώ οι κίνδυνοι αυξάνουν και σε άλλους μή τραπεζικούς χρηματοπιστωτικούς οργανισμούς, στο μέτρο που πραγματοποιούνται οι ονομαστικοί στόχοι αποδόσεων. Ορισμένες πρώιμες ενδείξεις -για παράδειγμα, η αύξηση της λήψης χρηματοπιστωτικών κινδύνων και η αυξανόμενη ευαλωτότητα του κλάδου των μη τραπεζικών χρηματοπιστωτικών οργανισμών- δείχνουν μια επιδείνωση των θεμελίων που στηρίζουν τη χρηματοπιστωτική σταθερότητα. Έτσι, προσπαθώντας να βελτιώσουν τις αποδόσεις των επενδύσεών τους, οι αμερικανικές και ευρωπαϊκές ασφαλιστικές εταιρείες αύξησαν τη συμμετοχή τους σε ομόλογα χαμηλότερης ποιότητας. Στο σημερινό πλαίσιο συνεχιζόμενων χαμηλών επιτοκίων και άφθονης ρευστότητας, μια αυξημένη προσφυγή σε χρηματοπιστωτική μόχλευση για να τονωθούν οι αποδόσεις θα μπορούσε να οδηγήσει σε μεταβλητότητα στις χρηματοπιστωτικές αγορές. Εάν δεν γίνει κάτι, τότε οι ευαλωτότητες θα μπορούσαν να γίνουν κληροδοτούμενα διαρθρωτικά προβλήματα, θέτοντας σε κίνδυνο τη μεσοπρόθεση ανάπτυξη και δοκιμάζοντας την ανθεκτικότητα του παγκόσμιου χρηματοπιστωτικού συστήματος»8.

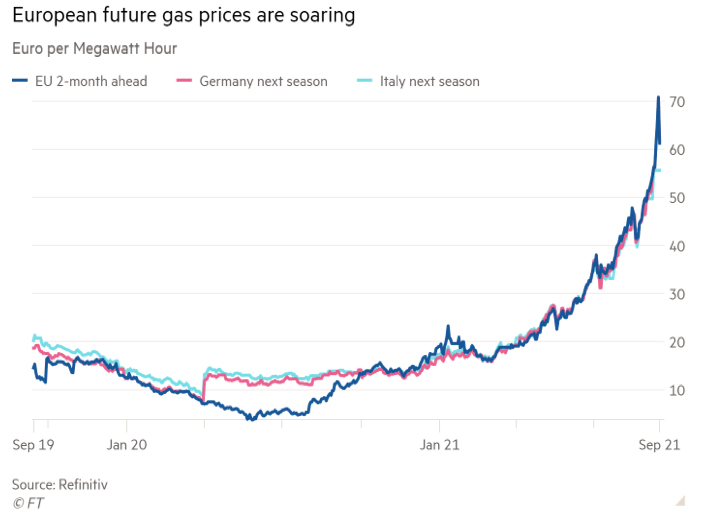

Τώρα πρέπει να περάσουμε από τη χρηματοπιστωτική σφαίρα στη σφαίρα της παραγωγής και να εξετάσουμε μια σειρά από παράγοντες που επηρεάζουν το κόστος ζωής και δίνουν και επικαιρότητα στο σύνθημα «contre la vie chère» [=όχι στην ακρίβεια!], αλλά που μπορούμε να υποθέσουμε ότι επίσης επηρεάζουν αρνητικά το ποσοστό κέρδους, του οποίου την εξέλιξη θα θυμίσουμε στο τέλος της παρόντος κειμένου. Ο πρώτος παράγοντας είναι η άνοδος των τιμών της ενέργειας και των πρώτων υλών. Ας αρχίσουμε από την τιμή του αερίου. Σήμερα, η νέα αύξηση της τιμής του πετρελαίου είναι κατά πολύ η επίπτωση της αύξησης της τιμής των άλλων πηγών ενέργειας, δηλαδή του άνθρακα στην Κίνα και την Ινδία και του αερίου στην Ευρώπη.

Σχήμα 10. Κίνηση τιμών φυσικού αερίου στην Ευρώπη

Στη Γαλλία, την 1η Οκτώβρη 2021, καταγράψαμε την υψηλότερη αύξηση της τιμής του αερίου στα τελευταία 15 χρόνια, με αύξησή της κατά +12,6%. Από τις αρχές του 2021, η τιμή του αερίου αυξήθηκε κατά 57%. Στις άλλες ευρωπαϊκές χώρες καταγράφηκαν ανάλογες αυξήσεις.

Η τιμή του αερίου στη χοντρική αγορά φτάνει σε ρεκόρ επειδή η προσφορά δεν ικανοποιεί τη ζήτηση, με όλο αυτό να επιδεινώνεται από την κερδοσκοπία που έχει επιτραπεί μέσω χρηματιστηριοποίησης που γεννήθηκε από την απορρύθμιση που επέβαλαν οι ευρωπαϊκές Συνθήκες. Από τη δεκαετία του 1990, περάσαμε από μια βιομηχανία που οργανωνόταν μέσα από δημόσιες στρατηγικές σε μια βιομηχανία όπου το αέριο είναι ένα εμπόρευμα που καθορίζεται από την τρέχουσα αγορά, αυτή που λέγεται spot9.

Από την πλευρά της ζήτησης, η οικονομική ανάκαμψη στην Ασία, καθώς «τελείωσε» η πανδημία, προώθησε από το πρώτο τρίμηνο του 2021 μια μηχανική αύξηση της ζήτησης. Οι κύριοι παραγωγοί υγροποιημένου αερίου παγκοσμίως, που το μεταφέρουν με πλοία, (οι χώρες του Κόλπου και οι ΗΠΑ) τροφοδότησαν την ανάκαμψη αυτή επωφελούμενοι από τις υψηλότερες τιμές από της Ευρώπης. Με κάποια καθυστέρηση και στην Ευρώπη, η αύξηση της ζήτησης αερίου προωθήθηκε από την οικονομική ανάκαμψη, αλλά και από την ανάγκη αποκατάστασης των ευρωπαϊκών αποθεμάτων αερίου. Πράγματι, ο τελευταίος χειμώνας στην Ευρώπη ήταν μακρύς και πολλές χώρες χρειάστηκε να αποκαταστήσουν τα αποθέματά τους σε αέριο για το χειμώνα 2021-2022. Ο μεγαλύτερος εθνικός παραγωγός φυσικού αερίου στην Ευρώπη, η Ολλανδία, είχε αρχίσει σιγά-σιγά να κλείνει την κύρια πηγή της, στο Groningue, το 2018. Η Νορβηγία, που έγινε ο κύριος τροφοδότης της Ευρώπης σε αέριο, υπέστη μια σημαντική πυρκαγιά στο βασικό της εργοστάσιο υγροποίησης φυσικού αερίου το Σεπτέμβρη του 2020. Από τότε, δυσκολεύεται να αυξήσει τις παραδόσεις της σε αέριο στην Ευρώπη. Κύριος παγκόσμιος παραγωγός, η Ρωσία, είναι σε θέση να ανοίγει και να κλείνει τις βάνες. Αυτή περιόρισε τις εξαγωγές της μέσω Ουκρανίας, για να καταφέρει να ολοκληρώσει τον αγωγό αερίου Nord Stream 2, στον οποίο έχουν αντιταχθεί γερά οι ΗΠΑ.

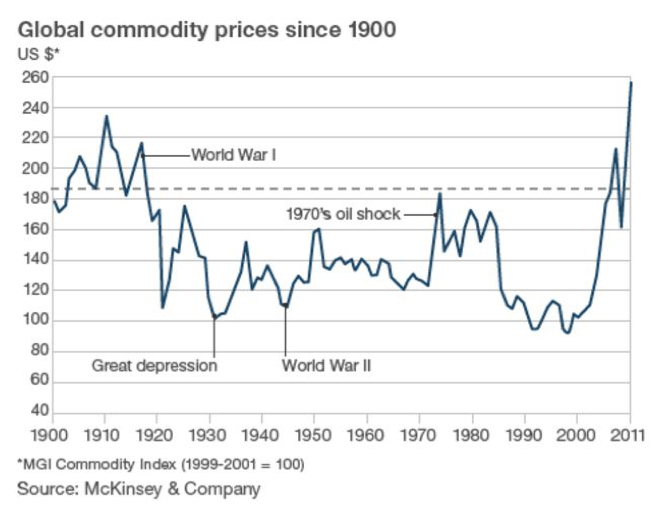

Σχήμα 11. Η εξέλιξη των παγκόσμιων τιμών των κύριων πρώτων υλών (commodities) από το 1900.

Αλλά πίσω από το σύνολο αυτό των παραγόντων, υπάρχει μια βασικότερη κίνηση σε μακρυά περίοδο. Μια έρευνα για τις πρώτες ύλες, της McKinsey του 2013, απ’όπου είναι και το σχήμα 11, δείχνει πως η κίνηση των τιμών αυτών άλλαξε απότομα και ριζικά από τις αρχές της δεκαετίας του 2000. Κατά τον 20ο αιώνα, οι τιμές τους, σε πραγματικούς όρους, μειώθηκαν με ρυθμούς λίγο περισσότερο από μισή ποσοστιαία μονάδα ετησίως κατά μέσον όρο. Αλλά από το 2000, οι τιμές υπερδιπλασιάστηκαν κατά μέσον όρο. Και έπειτα η μεταβλητότητα των τιμών επίσης αυξήθηκε από τις αρχές του αιώνα. Πράγματι, η προσφορά πρώτων υλών «φαίνεται να είναι όλο και λιγότερο σε θέση να προσαρμόζεται γρήγορα στις αλλαγές της ζήτησης, επειδή τα νέα αποθέματα είναι όλο και πιο δύσκολα και δαπανηρά σε πρόσβαση. Για παράδειγμα, το υπεράκτιο πετρέλαιο απαιτεί πιο περίπλοκες παραγωγικές τεχνικές. Η διαθέσιμη καλλιεργήσιμη γη δεν συνδέεται με τις τελικές αγορές, από έλλειψη υποδομών. Οι ορυκτοί πόροι αναγκάζονται να αναπτύσσονται σε περιοχές με όλο και μεγαλύτερο πολιτικό ρίσκο. Οι παράγοντες αυτοί, όχι μόνο αυξάνουν τον κίνδυνο διαταραχών στην τροφοδοσία, αλλά και καθιστούν την προσφορά ακόμα πιο ανελαστική. Στο μέτρο που η προσφορά γίνεται όλο και πιο ανελαστική σε σχέση με τη ζήτηση, ακόμα και μικρές αλλαγές στη ζήτηση αυτή μπορούν να οδηγήσουν σε σημαντικές αλλαγές στις τιμές. Οι επενδυτές μπορεί να αποθαρρύνονται από τη μεταβλητότητα των τιμών των πόρων και να είναι λιγότερο διατεθειμένοι να επενδύσουν σε νέες πρωτοβουλίες παραγωγικότητας σε προσφορά και σε πόρους».

Κατά τρίτον, οι τιμές των διάφορων τύπων πρώτων υλών είναι όλο και πιο αλληλοσυνδεόμενες. «Ένα, οι ίδιοι οι πόροι αντιπροσωπεύουν σημαντικό ποσοστό του κόστους των εισροών σε άλλους πόρους. Για παράδειγμα, η αύξηση του κόστους ενέργειας στα λιπάσματα επιφέρει υψηλότερο κόστος παραγωγής στη γεωργία. Δύο, οι τεχνολογικές πρόοδοι επιτρέπουν υψηλότερο βαθμό υποκατάστασης μεταξύ πόρων στην τελική ζήτηση, για παράδειγμα, τα βιοκαύσιμα συνδέουν γεωργία και αγορές ενέργειας»10. Εδώ βρίσκεται και μια σοβαρή απειλή για τη γεωργική παραγωγή, καθώς η προσφορά τροφίμων υφίσταται μια διαδικασία συρρίκνωσης υπέρ της χρήσης της για παραγωγή καυσίμων, με επιπτώσεις που συνδυάζονται και με της κλιματικής αλλαγής.

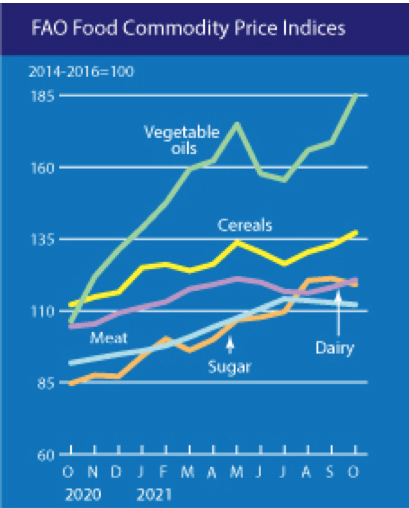

Ο FAO έχει δημοσιεύσει ένα σχήμα που δείχνει την αύξηση των πέντε μεγαλύτερων ομάδων προϊόντων κατά τα δύο τελευταία χρόνια (Σχήμα 12). Αλλά δεν πρόκειται απλώς για πρόσφατο φαινόμενο11. Πράγματι, η μέση πραγματική τιμή των τροφίμων αυξάνει από το 2000, αντιστρέφοντας την τάση μείωσής της από τη δεκαετία του 1960.

Σχήμα 12. Κίνηση τιμών των μεγάλων ομάδων αγροτικών προϊόντων

Κανένα από τα προϊόντα αυτά δεν ευθύνεται από μόνο του για την άνοδο αυτή. Σε σχέση με τα δύο τελευταία, ο δείκτης τιμών των ελαίων διατροφής αυξήθηκε σημαντικά, κυρίως με την ώθηση των τιμών των φυτικών λαδιών, που εκτινάχθηκαν κατά 16,9% από το 2019 ώς το 2020, με την αύξηση αυτή να προκαλείται από δυσμενείς μετεωρολογικές συνθήκες, αλλά και από την αύξηση της ζήτησης βιοκαυσίμων. Είμαστε, έτσι, μπροστά σε έναν ανταγωνισμό μεταξύ δύο στόχων καλλιέργειας, που κρίνεται από τους μεγάλους αγροτοβιομηχανικούς ομίλους. Η άλλη κατηγορία τροφίμων με τη μεγαλύτερη επίπτωση στις τιμές των τροφίμων είναι η ζάχαρη, της οποίας οι καταστροφές που προκάλεσε ο πάγος στη Βραζιλία τον Ιούλιο, εξαιτίας της κλιματικής απορρύθμισης, μείωσαν την προσφορά και διόγκωσαν τις τιμές. Σιτάρι, κριθάρι, αραβόσιτος, σόργο και ρύζι αποτελούν τουλάχιστον το 50% των τροφίμων παγκοσμίως και έως και το 80% στις πιο φτωχές χώρες. Τα παγκόσμια αποθέματα αυτών των καλλιεργειών, που συμβάλλουν στη σταθεροποίηση των παγκόσμιων αγορών, μειώνονται από το 2017, καθώς η προσφορά δεν ικανοποιεί πλέον τη ζήτηση. Η αύξηση των τιμών επιταχύνεται έντονα από το 2019, ενώ ένα πράγμα που «αξίζει προσοχής είναι ο αριθμός των περιπτώσεων από το 2000 που “απρόβλεπτες” και “δυσοίωνες” μετεωρολογικές συνθήκες επισημάνθηκαν από τον FAO ως αιτία “μείωσης προβλέψεων στο χώρο των εσοδειών”, ως “σοδιές που πλήττονται από μετεωρολογικές συνθήκες” και ως “μείωση παραγωγής”».

Βραχυπρόθεσμα, σύμφωνα με τη μελέτη της McKinsey για τις κύριες πρώτες ύλες, η παγκόσμια οικονομία δεν φαίνεται να αντιμετωπίζει καταστάσεις απόλυτης έλλειψης. Αντίθετα, «η αύξηση του οριακού κόστους στην προσφορά φαίνεται να βρίσκεται παντού και να θέτει ένα ελάχιστο δάπεδο για τις τιμές πολλών βασικών προϊόντων». Η ανάγκη αναζήτησης αποθεμάτων όλο και πιο δαπανηρών, σε περιοχές με υψηλό πολιτικό ρίσκο, βαραίνει στις προοπτικές κέρδους. Είναι ενδιαφέρον να επισημάνουμε ότι, σε σχέση με τα βασικά προϊόντα, η μελέτη δεν αναμένει κανένα νέο τεχνολογικό άλμα που να μπορούσε να αντικρούσει τις θεμελιακές τάσεις.

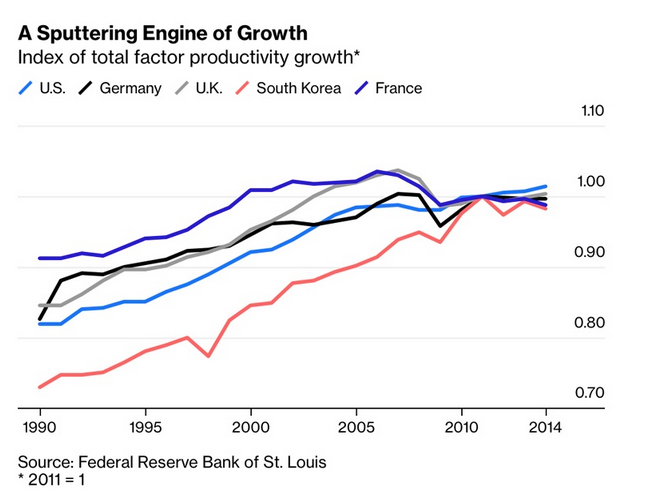

Όταν στραφούμε στον τομέα της μεταποίησης και τον τομέα των υπηρεσιών, ο δείκτης ανάπτυξης της ολικής παραγωγικότητας των συντελεστών παραγωγής, που καταγράφεται στο Σχήμα 13, υπονοεί πως, στη μεταποίηση και στις υπηρεσίες, η ρομποτική και η τεχνητή νοημοσύνη ελάχιστα βελτίωσαν τις προοπτικές κερδοφορίας συνολικά, έστω και αν συγκεκριμένες επιχειρήσεις επωφελήθηκαν από αυτές.

Σχήμα 13. Δείκτης αύξησης της ολικής παραγωγικότητας των συντελεστών παραγωγής σε πέντε χώρες.

Πηγή: Noah Smith, Bloomberg http://www.blo…

Εάν στραφούμε προς τις τεχνολογίες που ενσωματώνονται σε νέα προϊόντα (τα product technology), η ικανότητά τους να ανοίγουν προοπτικές κερδοφορίας σε πολλές επιχειρήσεις και να χρησιμεύουν ως ώθηση της συσσώρευσης εξαρτάται από την έκταση της ζήτησης που η κοινωνική τους χρησιμότητα επιτρέπει να δημιουργηθεί, όπως και από τα ποσά των επενδύσεων που η εισαγωγή τους προϋποθέτει, τόσο στο βιομηχανικό κλάδο όπου γεννιούνται ή απ’όπου απαιτείται η δημιουργία τους όσο και στους γειτονικούς συσχετιζόμενους κλάδους. Οι τεχνολογίες που δημιουργήθηκαν, χοντρικά, κατά τα τελευταία είκοσι χρόνια, εξετάστηκαν λεπτομερειακά από τον αμερικάνο οικονομολόγο Robert Gordon σε έρευνές του που δημοσιεύτηκαν το 2012 και 2016. Ο Γκόρντον υιοθετεί, ως στοιχεία σύγκρισης, «τις τρεις πιο θεμελιακές “τεχνολογίες γενικής χρήσης” της δεύτερης βιομηχανικής επανάστασης [που ξεκίνησε στη δεκαετία του 1890 και που επεκτείνεται έως και τη δεκαετία του 1970 -σημείωση του συγγραφέα, F.C.], οι οποίες οδήγησαν στη δημιουργία δεκάδων εφευρέσεων που άλλαξαν τη ζωή», δηλαδή τον ηλεκτρισμό, τη μηχανή εσωτερικής καύσης και το ασύρματο τηλέφωνο12. Πιο κοντά σε εμάς, οι τεχνολογίες της πληροφορίας και της επικοινωνίας (TIC) επέφεραν, στη δεύτερο ήμισυ της δεκαετίας 1990, μια προσωρινή ανάκαμψη της ανάπτυξης της παραγωγικότητας χάρη σε μια μείωση, που δεν επαναλήφθηκε από τότε, του κόστους της ταχύτητας και την ικανότητας μνήμης των υπολογιστών, καθώς και χάρη σε μια αύξηση, που δεν επαναλήφθηκε από τότε, του μεριδίου του ΑΕΠ που αφιερώνεται σε επενδύσεις έρευνας και ανάπτυξης (R&D) και σε αρχικό πληροφορικό εξοπλισμό. Οι πρόοδοι που έγιναν μετά το τέλος της δεκαετίας του 1980 έως και το κραχ της φούσκας dot.com το 2001 δύσκολα θα ξεπεραστούν. Ο Γκόρντον εξετάζει τις τελευταίες εξελίξεις στο χώρο των μικρών ρομπότ, της τεχνητής νοημοσύνης, της εκτύπωσης 3D και των αυτοκινήτων χωρίς οδηγό και εκτιμάει πως οι μακροοικονομικές τους επιπτώσεις θα είναι πολύ αδύναμες. Σήμερα, η προώθηση επενδύσεων και μέτρων για να δοθεί δυναμική στην παραγωγή σε μια σειρά από βιομηχανίες που είναι απαραίτητες για να επιβραδυνθεί η κλιματική υπερθέρμανση θα μπορούσε να ενταχθεί στα προηγούμενα κριτήρια.

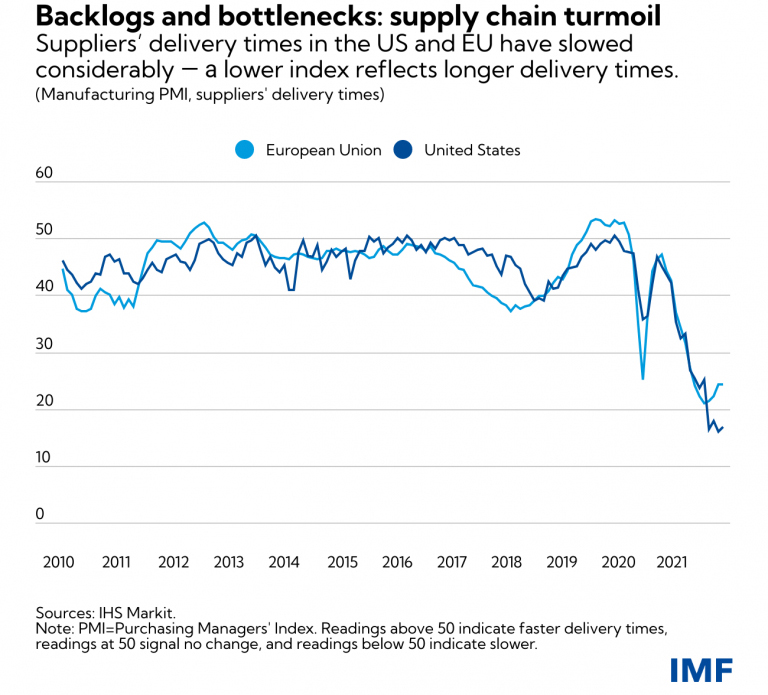

Άλλος ένας παράγοντας που επηρεάζει το ποσοστό κέρδους ενός αυξανόμενου αριθμού επιχειρήσεων συνίσταται στις καθυστερήσεις παραδόσεων και στα σημεία συμφόρησης στις παγκόσμιες αλυσίδες τροφοδοσίας. Για αυτές, όμως, θεωρείται δεδομένο πλέον για τους ερευνητές ότι αποκαλύφθηκε το πόσο ευάλωτες είναι μέσα στην κρίση της πανδημίας13. Αλλά μπορούμε να μετρήσουμε τη σημασία τους με έναν δείκτη που έχει φτιάξει το ΔΝΤ μέσω ερευνών σε αρμόδιους για παραγγελίες, οι οποίοι ερωτώνται εάν οι προθεσμίες παράδοσης είναι κατά μέσον όρο πολύ μεγάλες, πολύ μικρές ή αμετάβλητες σε σχέση με τον προηγούμενο μήνα. Στο σχήμα 14, οι βαθμολογίες πάνω από το 50 δείχνουν πολύ γρήγορες παραδόσεις, ενώ κάτω από το 50 παραδόσεις που καθυστερούν πολύ περισσότερο14. Οι καθυστερήσεις στην παράδοση και τα σημεία συμφόρησης, όταν πρόκειται για ανταλλακτικά ή συνιστώσες άλλων προϊόντων, βαραίνουν στην παραγωγή των αγαθών (των εμπορευμάτων) στα οποία υπεισέρχονται. Και ενισχύουν, υπογραμμίζει το ΔΝΤ, σε ολιγοπωλιακές ή μονοπωλιακές καταστάσεις, την εξουσία των πωλητών. Η διάσταση αυτή είναι κρίσιμη. Ο Robert Reich υποστηρίζει πως, σε σχέση με τις ΗΠΑ, ο πληθωρισμός στις τιμές είναι το σύμπτωμα ενός βαθύτερου διαρθρωτικού προβλήματος: της αυξανόμενης ενοποίησης (συγκέντρωσης / συγκεντροποίησης) της οικονομίας προς όφελος μιας χούφτας μεγάλων εταιρειών που έχουν αρκετή ισχύ για να αυξάνουν τις τιμές και τα κέρδη15.

Σχήμα 14. Καθυστερήσεις και σημεία συμφόρησης στις παγκόσμιες αλυσίδες τροφοδοσίας

Από την πλευρά των καθυστερήσεων στις παραδόσεις, βρίσκουμε μια κατάσταση όπου η κινεζική μεταποιητική βιομηχανία έχει ανακάμψει πολύ πιο γρήγορα απ’ό,τι προβλεπόταν μετά την υποχώρησή της το 2019-2020, αλλά όπου οι ναυτιλιακές εταιρείες είχαν ήδη δέσει στη στεριά μια σειρά από φορτηγά για εμπορευματοκιβώτια. Επιπλέον, όμως, και μια έλλειψη εμπορευματοκιβωτίων για πλοία, που είναι βασικά για τις αλυσίδες τροφοδοσίας, συντείνει στις διαταραχές. Κανονικά τα εμπορευματοκιβώτια πηγαινοέρχονται σε όλο τον κόσμο, αλλά εξαιτίας ορισμένων χονδροειδών λαθών στη διαχείρισή τους, «πολλά βρίσκονται τώρα στριμωγμένα στη Βόρειο Αμερική. Για κάθε 100 εμπορευματοκιβώτια που εισέρχονται, μόνο 40 στέλνονται πίσω στην Ασία ή στην Ευρώπη. Τα πρόσθετα εμπορευματοκιβώτια συσσωρεύονται στο Λος Άντζελες και σε άλλα αμερικανικά λιμάνια, ενώ οι κινέζοι προμηθευτές τσακώνονται για να βρουν. Θα χρειαστούν πολύ μήνες για να μπορέσουν οι κατασκευαστές εμπορευματοκιβωτίων να αυξήσουν την παραγωγική τους ικανότητα και να ικανοποιήσουν τη ζήτηση»16.

Το πλέον εντυπωσιακό και πλέον σοβαρό σημείο συμφόρησης είναι στην παραγωγή ηλεκτρονικών ημιαγωγών στην Ταϊβάν. Η κατασκευή ημιαγωγών απαιτεί κανονικά νερό, ιδιαίτερα για τον καθαρισμό των ημιαγωγών. Ένα μόνο εργοστάσιο μπορεί να χρησιμοποιεί 2 με 9 εκατομμύρια γαλόνια [1 γαλόνι ΗΠΑ = 3,78 λίτρα] νερό ημερησίως. Η Intel, ο μεγαλύτερος κατασκευαστής ημιαγωγών στον κόσμο, χρησιμοποίησε 9 δισεκατομμύρια γαλόνια νερό το 2015 (έκθεση 2015 για την επιχειρηματική ευθύνη της Intel), που είναι το ισοδύναμο της κατανάλωσης νερού περίπου 75.000 αμερικανικών νοικοκυριών. Τα προβλήματα τροφοδοσίας σε νερό μπορεί να μειώσουν σημαντικά την απόδοση των εργοστασίων ή και να απαιτήσουν κλείσιμο εργοστασίου17. Ο παγκόσμιος καπιταλισμός έχει τεθεί σε μια κατάσταση πρωτόγνωρης εξάρτησης από τον ταϊβανέζικο όμιλο Taïwan Semiconductor Manufacturing Company (TSMC), τον μεγαλύτερο κατασκευαστή ημιαγωγών στον κόσμο, και άρα και από τις κλιματικές συνθήκες του νησιού18. Οι επικοινωνιακοί εξοπλισμοί (κουτιά για ιντερνέτ, υπολογιστές, κινητά) ήταν οι πρώτοι που υπέστησαν τις επιπτώσεις των ελλείψεων. Αλλά η αυτοκινητοβιομηχανία είναι το πλέον σοβαρό θύμα, με μια παραγωγή που έχει επιβραδυνθεί γερά. Στην αμερικανική περίπτωση, η General Motors και η Ford αναγκάστηκαν να κλείσουν προσωρινά πολλά εργοστάσια και να μειώσουν τους ρυθμούς. Η Ταϊβάν είναι κανονικά ένα από τα πιο υγρά μέρη στον κόσμο, με μέση βροχόπτωση 2.600 χιλιοστών ετησίως. Το νησί, κανονικά, χτυπιέται κατά την περίοδο των βροχών από τυφώνες που βοηθούν για να γεμίσουν τα αποθέματα νερού. Όσο παρατείνεται η ξηρασία τόσο η παραγωγή θα δυσκολεύει, έτσι που μερικές επιχειρήσεις ζητάν να δημιουργηθούν κρατικά αποθέματα για να αποθηκεύεται περισσότερο νερό και να προβλεφθεί η επανάληψη του κινδύνου εξαιτίας της κλιματικής υπερθέρμανσης.

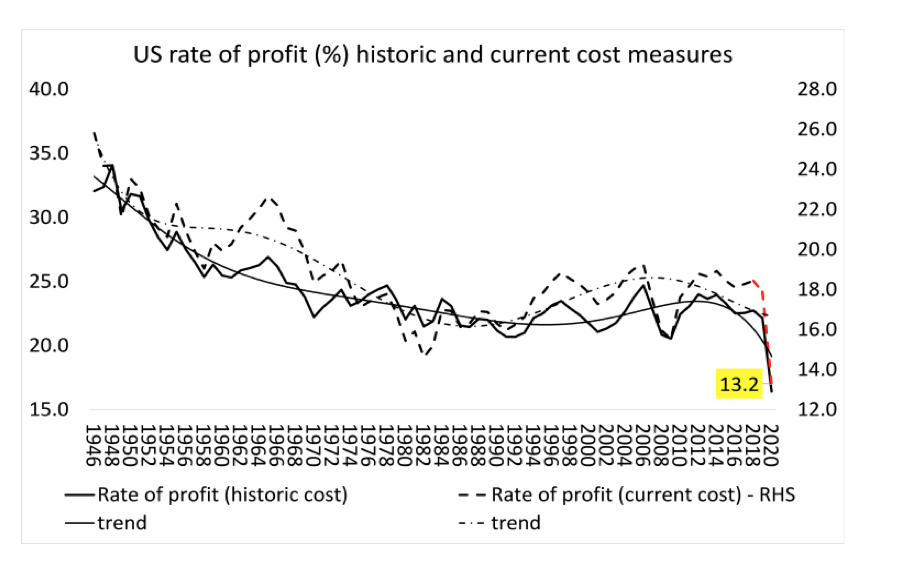

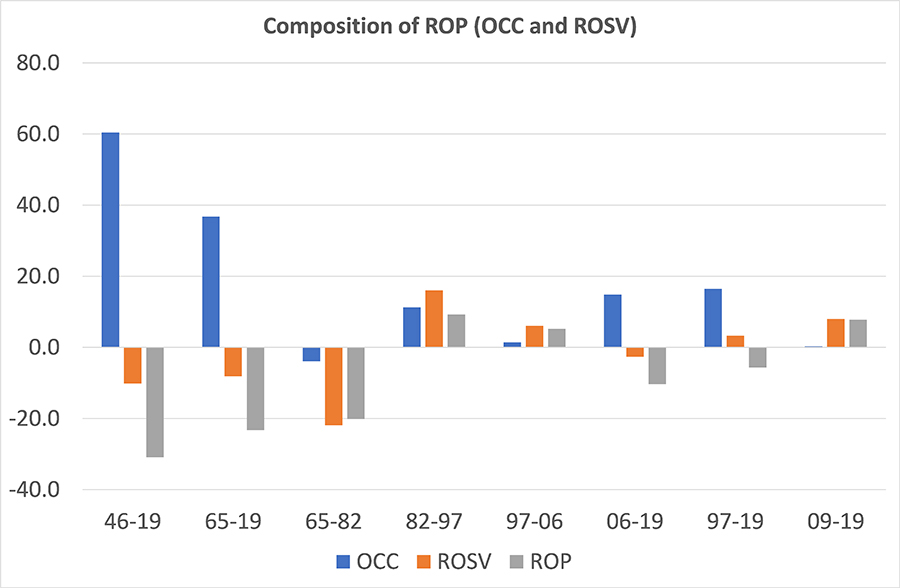

Οι διάφοροι παράγοντες που εξετάστηκαν στο σχολιασμό των σχημάτων 9 με 14 συγκεκριμενοποιεί τη συζήτηση για την πτώση του ποσοστού κέρδους, με την οποία θα κλείσουμε. Είδαμε ορισμένους παράγοντες που επηρεάζουν την κερδοφορία. Δανείζομαι το σχήμα 14 από τον Michael Roberts, που επικαιροποιεί συχνά την εξέλιξη του ποσοστού του κέρδους των ΗΠΑ.

Σχήμα 15. Ποσοστό κέρδους στις ΗΠΑ (υπολογισμός του Michael Roberts)

Ο Ρόμπερτς αποδίδει την πτώση του αμερικανικού ποσοστού του κέρδους στην αύξηση της οργανικής σύνθεσης του κεφαλαίο κατά σχεδόν 17%, ξεπερνώντας την αύξηση του ποσοστού υπεραξίας (3%).

Σχήμα 16. Μεταβολές στην οργανική σύνθεση του κεφαλαίου (υπολογισμός Michael Roberts)

(OCC = οργανική σύνθεση του κεφαλαίου, ROSV = ποσοστό υπεραξίας)

Ας θυμίσουμε ότι η οργανική σύνθεση του κεφαλαίου είναι ένας λόγος ανάμεσα στο επενδυμένο κεφάλαιο από τις επιχειρήσεις σε φυσική μορφή, που δεν δημιουργεί αξία αλλά μόνο την μεταδίδει, προς το μεταβλητό κεφάλαιο, δηλαδή την εργατική δύναμη που αγοράζουν οι επιχειρήσεις και που δημιουργεί αξία ανάλογα με την παραγωγικότητά της. Όσο ο λόγος αυτός αυξάνει, τόσο το ποσοστό κέρδους μειώνεται. Δύο παρατηρήσεις επιβάλλονται. Η πρώτη είναι η ανάγκη να μην θεωρηθεί η διαδικασία αυτή α-ιστορικά. Ο Ρόμπερτς γράφει: «Στην καπιταλιστική οικονομική επέκταση είναι νόμος ο λόγος αυτός, που ονομάζεται οργανική σύνθεση του κεφαλαίου, να αυξάνει»19. Όμως, ισχύει άραγε ένας τέτοιος νόμος ακόμα και όταν ο καπιταλισμός βρίσκεται σε υποχώρηση; Θέτοντας το ερώτημα αυτό, ανοίγει μια συζήτηση πολύ πέρα από τους στόχους του παρόντος σημειώματος. Αντίθετα, αυτό που μπορεί να γίνει είναι να εντοπιστεί ο κατάλογος των παραγόντων που πρέπει να συνυπολογιστούν και να εξεταστούν συγκεκριμένα. Έτσι, σήμερα, αυτό ισχύει για τις εισροές στην παραγωγή του σταθερού κεφαλαίου. Στο σταθερό κεφάλαιο πρέπει να ενταχθούν: 1) η τιμή των μηχανών, έτσι όπως αυτές εμφανίζονται σε μια συγκεκριμένη εποχή, δηλαδή σήμερα οι υπολογιστές και οι εργαλειομηχανές. 2) η τιμή των ακινήτων, δηλαδή των εργοστασίων αλλά και των γραφείων. 3) η τιμή της ενέργειας και των πρώτων υλών, τόσο στο σύνολό τους, σταθμισμένα, όσο για αυτές που είναι κρίσιμα συστατικά (ημιαγωγοί). Όμως, ακριβώς αυτά έχουν κατά πολύ παραμεληθεί από τους ερευνητές. Σήμερα, για λόγους που μόλις είδαμε, αυτό το σταθερό κεφάλαιο συμβάλει στην αύξηση του λόγου και θα συνεχίσει να το κάνει.

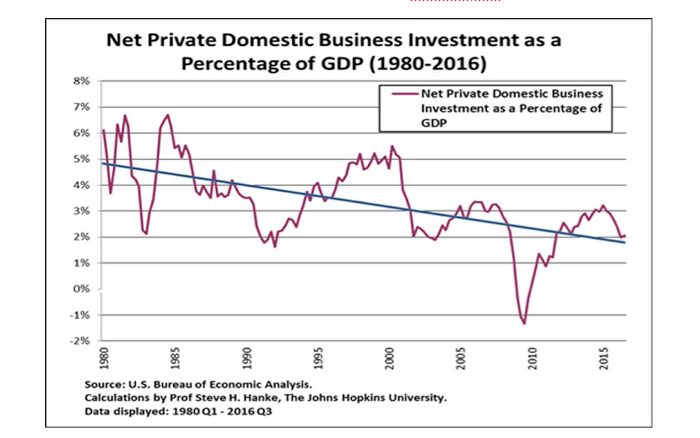

Η δεύτερη παρατήρηση αφορά την έννοια των παραγόντων που αντικρούουν τις επιπτώσεις της αύξησης της οργανικής σύνθεσης c/v (σταθερό/μεταβλητό), που σε πολλά του κείμενα ο Ρόμπερτς τείνει να υπεραπλοποιεί. Ο παράγοντας αυτός είναι μια σύνθεση ανάμεσα στο κεφάλαιο που επενδύεται στην αγορά εργατικής δύναμης και στην ποσότητα υπεραξίας ή υπερεργασίας που προσφέρει η χρήση της στην εργασία, στα εργαστήρια και στα γραφεία, με το ποσό που έχει επενδυθεί να είναι συνάρτηση τόσο των προοπτικών κερδοφορίας (του συμφέροντος που έχουν οι επιχειρήσεις να επενδύσουν) όσο και της τιμής με την οποία γίνεται η αγορά αυτή εξαιτίας του γενικού επιπέδου της ολικής παραγωγικότητας, το οποίο είναι το πρώτο καθοριστικό στοιχείο της τιμής που απαιτείται για την αναπαραγωγή της εργατικής δύναμης σε μια δεδομένη στιγμή. Υπεισέρχονται επομένως εδώ οι παραγωγικές τεχνολογίες (σήμερα η τεχνητή νοημοσύνη και η ρομποτική), η αποτελεσματικότητα των μεθόδων διοίκησης, το βάρος του βιομηχανικού εφεδρικού στρατού (η μάζα των ανέργων), η ικανότητα αγώνα των εργαζομένων (με ξεπέρασμα των εμποδίων των συνδικαλιστικών ηγεσιών, με οργάνωση κινητοποιήσεων που οδηγούν σε αποτυχία τις αντισυνδικαλιστικές επιθέσεις και με νέες μορφές, όπως π.χ. με τα κίτρινα γιλέκα στη Γαλλία, με απεργίες στους εφοδιασμούς ή όπως ακόμα με την απεργία στην GKN στην Ιταλία, τις διεθνιστικές απεργίες των μισθωτών στην Amazon, τις απεργίες στην John Deere και στον τομέα της περίθαλψης στις ΗΠΑ, ...). Να επιμείνουμε στο γεγονός ότι το μέγεθος της εργατικής δύναμης που πράγματι αγοράζεται, παράγοντας που επηρεάζει το c/v, εξαρτάται από το συμφέρον που έχουν οι επιχειρήσεις να επενδύσουν, δηλαδή από το αναμενόμενο κέρδος. Όμως, το τελευταίο βρίσκεται σε πτώση, όπως το δείχνει το σχήμα 15, με έναν συμπληρωματικό δείκτη να είναι η πτωτική επενδυτική κίνηση και η χρονική συντόμευση των κύκλων.

Σχήμα 17. Καθαρή ιδιωτική επένδυση στις ΗΠΑ σε % του ΑΕΠ (1980-2016)

Σύμφωνα με τους υπολογισμούς της τελευταίας έρευνας της McKinsey, «κατά τις δύο τελευταίες δεκαετίες, η καθαρή επένδυση, σε ποσοστό του ΑΕΠ, ήταν αδύναμη και μειωνόμενη, ιδιαίτερα στις αναπτυγμένες οικονομίες, και δεν προώθησε παρά σε ύψος 28% την επέκταση της καθαρής αξίας. Οι αυξήσεις των τιμών των περιουσιακών στοιχείων αποτέλεσαν το 77% της ανάπτυξης της καθαρής αξίας, ενώ πάνω από το ήμισυ αυτών των αυξήσεων ήταν πάνω από το γενικό πληθωρισμό»20.

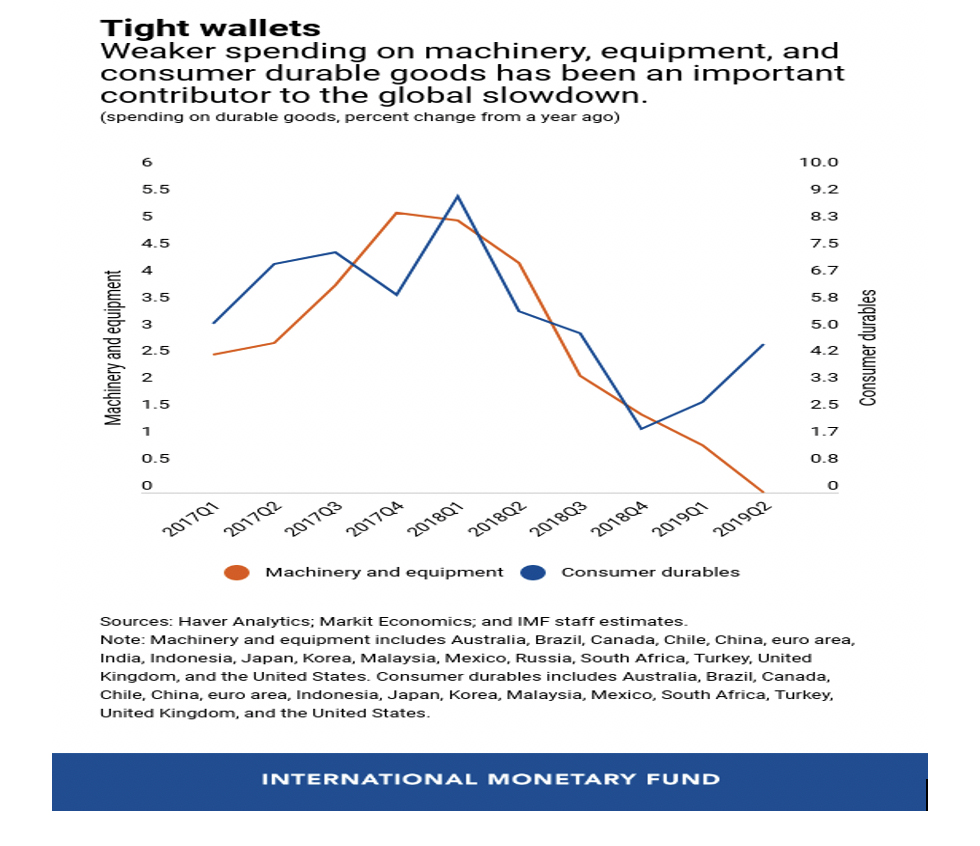

Στο τέλος της περιόδου, η αμερικανική κίνηση εγγράφεται, σύμφωνα με τους αριθμούς του ΔΝΤ, σε μια παγκόσμια κίνηση που επηρεάζει μια σειρά από χώρες.

Σχήμα 18. Παγκόσμια επένδυση σε μηχανές και παγκόσμιες δαπάνες σε καταναλωτικά αγαθά διαρκείας (αρχές 2016 με τέλος 2019)

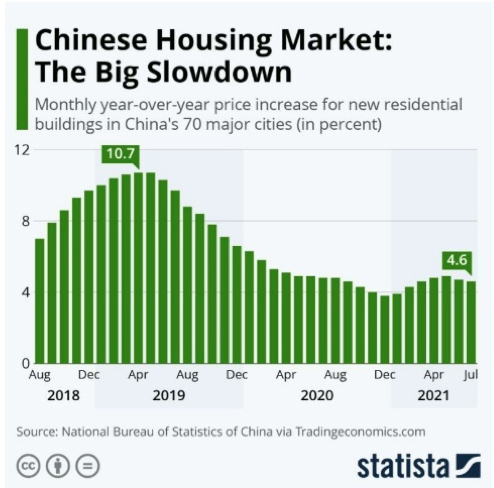

Σε αυτό το πλαίσιο είναι που εγγράφεται η προαναγγελία της χρεοκοπίας του γίγαντα των ακινήτων Evergrande21. Ο όμιλος είναι από αυτούς που ορίζονται ως too big to fail [=πολύ μεγάλος για να αφερθεί να χρεοκοπήσει]. Η χρηματοπιστωτική του διάσωση και η αναδιάρθρωση/μερική διάλυση έχουν ήδη ξεκινήσει. Η κατάσταση της Evergrande είναι το ορατό τμήμα του παγόβουνου της αντιστροφής της αγοράς ακινήτων, όπως φαίνεται στο σχήμα 19.

Σχήμα 19. Η μεγάλη επιβράδυνση της κινεζικής αγοράς ακινήτων.

Όπως το γράφει ο Ρομαρίκ Γκοντέν, «πολύ περισσότερο από μια παγκόσμια χρηματοπιστωτική μόλυνση, αυτό που απειλεί την παγκόσμια οικονομία είναι η επιβράδυνση του ενός από τα πνευμόνια της ανάπτυξης, της Κίνας. Η μείωση του αναπτυξιακού της καθεστώτος και η επίπτωση της χρεοκοπίας αυτής στην εγχώρια ζήτηση κινδυνεύει να βαρύνει πολύ, ενώ εδώ και 30 χρόνια ήταν η κινεζική ανάπτυξη που έσπρωχνε τον υπόλοιπο κόσμο. Από το 2013 ώς το 2018, η Κίνα αποτέλεσε η ίδια άμεσα το 28% της παγκόσμιας ανάπτυξης. Ο αριθμός αυτός ανεβαίνει προφανώς πολύ περισσότερο εάν συνυπολογιστούν οι επιπτώσεις των κινεζικών επενδύσεων στο εξωτερικό, ακόμα και χωρίς αυτή την κρίση».

Και συνεχίζει: «Η Evergrande μοιάζει να είναι το σύμπτωμα μιας κινεζικής οικονομίας που ήδη έχει πάψει να είναι σε θέση, εκτός από φούσκες, να δημιουργεί και ισχυρή ανάπτυξη. Μετά από 30 χρόνια ανάπτυξης, αντιμετωπίζει τα ίδια προβλήματα με τις δυτικές οικονομίες: ανικανότητα να δημιουργεί αρκετή αύξηση της παραγωγικότητας για μια ισόρροπη καπιταλιστική ανάπτυξη. Ακόμα και αν το Πεκίνο έχει τα μέσα να απαλύνει τις επιπτώσεις της υποβόσκουσας αυτής κρίσης, η κινεζική εξουσία δεν διαθέτει άλλες λύσεις για το διαρθρωτικό αυτό πρόβλημα του σύγχρονου καπιταλισμού απ’όσες έχουν οι ομόλογοί της στη Δύση ή στην Ιαπωνία. Η σύγκλιση αυτή σημαίνει αναμφίβολα το τέλος μια εποχής. Πλέον, η όποια σκυτάλη της ανάπτυξης θα είναι αδύναμη ή επικίνδυνη. Ένα νέο καθεστώς χαμηλής ανάπτυξης αναγγέλλεται, κατά το οποίο οι πιέσεις προς την εργασία και τη φύση θα ενταθούν. Η αστάθεια απειλεί προφανώς την Κίνα, αλλά όχι μόνο την Κίνα».

Εν είδη συμπεράσματος

Ένα «καθεστώς χαμηλής ανάπτυξης», συνοδευόμενο επιπλέον με μια τάση προς αύξηση των τιμών της ενέργειας και των κύριων πρώτων υλών, είναι ό,τι πρέπει για την όξυνση του αντανακλαστικού του «ο καθένας για τον εαυτό του» όπως και για μια εκτίναξη του διεθνούς ανταγωνισμού. Τα στοιχεία αυτά βάραιναν και πάνω από την COP26 στη Γλασκόβη, όπου οι χώρες που χρειάζονταν χρηματοπιστωτική βοήθεια επειγόντως έφυγαν, απελπισμένες, με άδεια τα χέρια.

Στο εγχώριο επίπεδο, στην Ευρώπη, η μόνη απάντηση, για να μην έρθει το «ο καθένας για τον εαυτό του» να προστεθεί ακόμα περισσότερο στα ρατσιστικά και ξενόφοβα αντανακλαστικά, και για να σώσουμε τις στοιχειώδεις συνθήκες ζωής των εργαζομένων, ανδρών και γυναικών, πρέπει να προωθήσουμε την πολιτική πάλη ενάντια στην ακρίβεια και στις δυνάμεις που ευθύνονται για αυτήν.

29 Νοεμβρίου 2021

Από το γαλλικό πρωτότυπο, που δημοσιεύτηκε στο site alencontre.org στις 30 Νοεμβρίου 2021

Ο François Chesnais είναι ομότιμος καθηγητής στο Πανεπιστήμιο Paris 13-Villetaneuse. Είναι επίσης μέλος του Επιστημονικού Συμβουλίου της ATTAC-France.

1IMF, A Hobbled Recovery Along Entrenched Fault Lines, 12/10/2021.

2Global Financial Stability Report, October 2021 – Executive Summary; October 12, 2021, σελ.1.

3Romaric Godin και Dan Israel, Reprise économique : le récit gouvernemental se heurte à la réalité, Médiapart, 2 Σεπτεμβρίου 2021.

4OCDE, Etudes économiques de l’OCDE : France 2021, σελ. 5 και 6.

5Allianz Global Wealth Report 2021, 7/10/2021.

6Η Tesla έχει πούλησε 473 136 ηλεκτρικά αυτοκίνητα κατά τους 8 πρώτους μήνες του 2021. Περισσότερα από κάθε άλλον κατασκευαστή ηλεκτρικών αυτοκινήτων στον κόσμο. Από το 2009, η Tesla έχει παράγει συνολικά 1,91 εκατομμύρια αυτοκίνητα [Tesla Q3 2021 Vehicle Production & Deliveries, 2/10/2021]. Από την πλευρά της η Toyota παρήγε 8,8 εκατομμύρια μόνο το 2020, ενώ προβλέπει μια μείωση το 2021. Βλέπε και

7Βλ. σχετικά και στην Wikipedia.

8Global Financial Stability Report, October 2021 – Executive Summary; October 12, 2021, σελ.3.

9Βλέπε: Aurélien Bernier, Prix de l’énergie : une folie organisée, Le Monde diplomatique, Νοέμβρης 2021.

10McKinsey Global Institute, Resource revolution: Tracking global commodity market, σελ.10.

11Alastair Smith, Alimentation : pourquoi cette augmentation record des prix mondiaux ?, The Conversation, 3 Οκτωβρίου 2021.

12Robert J. Gordon “Is U. S. Economic Growth Over? Faltering Innovation Confronts the Six Headwinds,” NBER Working Paper 18315, Αύγουστος 2012. Robert J Gordon, The Demise of U.S. Economic Growth: Restatement, Rebuttal, and Reflections, NBER Working Paper No. 19895, Φεβρουάριος 2014.

13Kim Moody, Les chaînes d’approvisionnement «juste à temps», leurs fragilités, le type d’emplois créés et leurs liens avec la crise climatique, 23/10/2021. Και το πρωτότυπο: Kim Moody, Why it’s high time to move on from ‘just-in-time’ supply chains, The Guardian, 11/10/2021.

14Parisa Kamali and Alex (Shiyao) Wang, Longer Delivery Times Reflect Supply Chain Disruptions, IMF, 25/10/2021

15Robert Reich, Etats-Unis-débat. Nous devons parler de la véritable raison de l’inflation, 13/11/2021. Και το πρωτότυπο: Robert Reich, We need to talk about the real reason behind US inflation, The Guardian, 11/11/2021.

16James Palmer, Why China’s Supply Chains Are Breaking Down, Foreign Policy, 27/10/2021.

17 Taiwan Semiconductor Manufacturing Co’s Water Woes, 4/11/2016.

18Pénurie mondiale de puces électroniques : la sécheresse historique à Taiwan n’arrange rien, L’Union, 23/4/2021

19Michael Roberts, Marx’s law of profitability, Παρουσίαση σε μια σειρά σεμιναρίων για τη μαρξιστική πολιτική οικονομία που οργάνωσε το Department of Development Studies στο πανεπιστήμιο School of Oriental and African Studies (SOAS). Michael Roberts Blog, 27 Febuary 2020. Το κείμενο της διάλεξης συνοδεύεται και από ένα μακρύ Powerpoint.

20McKinsey, “The rise and rise of the global balance sheet: How productively are we using our wealth?”, 15/11/2021.